Подоходный налог с физических лиц

Подоходный налог с физических лиц

Подоходный налог с физических лиц является основным налогом, который уплачивают физические лица практически со всех видов дохода, полученных в течение года.

Налог уплачивается в сроки, установленные законодательством, нарастающим итогом с начала года с зачетом ранее внесенных сумм.

Основная ставка НДФЛ в 2011 году – 13%. Применяется для любых доходов, за исключением тех для которых установлены специальные ставки НДФЛ – 9%, 15%, 30%, 35%.

Ставка НДФЛ 35% применяется для:

1) доходов от стоимости выигрышей и призов, в части превышающих установленные размеры, т.е. 4000 руб.;

2) доходы от процентов по вкладам в банках, в части превышения суммы, рассчитанной, исходя из действующей ставки рефинансирования Центрального банка РФ, увеличенной на 5;

3) суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств, в части превышения суммы процентов, исчисленной исходя из 2/3 действующей ставки рефинансирования Банка России на дату фактического получения дохода, над суммой процентов, исчисленной исходя из условий договора. При получении заемных средств в валюте по ставке 35% облагают превышение суммы процентов, исчисленной исходя из 9% годовых, над суммой процентов, исчисленной исходя из условий договора.

Ставкой НДФЛ 30% облагаются:

доходы, получаемые физическими лицами, не являющимися налоговыми резидентами РФ, за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций.

Ставка НДФЛ 15% действует в отношении:

доходов, получаемых физическими лицами, не являющимися налоговыми резидентами РФ, в виде дивидендов от долевого участия в деятельности российских организаций.

Ставка НДФЛ 9% применяется для:

1) доходов от долевого участия в деятельности организаций, полученных в виде дивидендов, физическими лицами, являющимися налоговыми резидентами РФ.

2) доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

Налог с заработной платы удерживается работодателями. Граждане, имевшие в течение года доходы не только от выполнения трудовых и приравненных к ним обязанностей по месту основной работы (службы, учебы), обязаны представлять в налоговые органы декларацию о доходах.

Если международными договорами РФ установлены иные правила налогообложения отдельных категорий граждан, то применяются правила международного договора.

Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, учета и отчетности, платят подоходный налог в форме уплаты годовой стоимости патента.

Плательщики налога граждане РФ, иностранные граждане, лица без гражданства:

1) находящихся в РФ не менее 183 дней в календарном году – по доходу от источников в РФ и за ее пределами;

2) находящихся в РФ менее 183 дней в календарном году – только по доходу от источников в РФ.

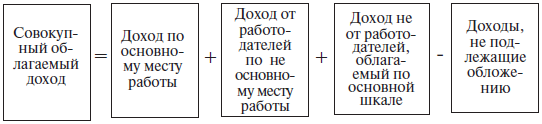

Объект обложения: совокупный облагаем облагаемый доход , полученный в календарном году как в денежной, так и в натуральной форме, в том числе в виде материальной выгоды.

Датой получения дохода является дата выплаты дохода (включая аванс), либо перечисления дохода, либо дата передачи дохода в натуральной форме.

Доход в иностранной валюте в целях налогообложения пересчитывается в рубли по курсу ЦБ РФ на день получения.

Совокупный облагаемый доход

Материальная выгода

При получении работником от организации беспроцентной ссуды или ссуды под низкий процент совокупный облагаемый доход включает материальную выгоду в виде экономии на процентах.

Выгодой является разница между суммой, исчисленной исходя из 2/3 ставки рефинансирования ЦБ РФ по средствам в рублях (или 10% годовых по средствам в инвалюте) и суммой фактически уплаченных процентов. Налог на материальную выгоду удерживается организацией.

Продажа имущества

При продаже имущества, принадлежащего на праве собственности гражданину, не зарегистрированному как плательщик налога, совокупный облагаемый доход может быть уменьшен на сумму, не превышающую 5000-кратный размер ММОТ, при продаже жилья, дач, садовых домиков, земельных участков, земельных паев (долей), или на сумму, не превышающую 1000-кратный размер ММОТ – при продаже другого имущества. (По желанию плательщика этот вычет может быть заменен вычетом фактически произведенных и документально подтвержденных расходов.)

Получение доходов из источников за пределами РФ

При получении доходов из источников за пределами РФ гражданами, имеющими постоянное место жительства в РФ, к вычету принимаются суммы налогов, уплаченных за пределами РФ, но не более сумм, причитающихся по законодательству РФ, т.е. с применением российской шкалы подоходного налога.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Вопрос 422. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, принцип определения налоговой базы, виды налоговых вычетов.

Вопрос 422. Налог на доходы физических лиц: налогоплательщики, объект налогообложения, принцип определения налоговой базы, виды налоговых вычетов. Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица, являющиеся налоговыми резидентами

Вопрос 423. Налог на доходы физических лиц: налоговый период, налоговые ставки, порядок исчисления и уплаты налога, устранение двойного налогообложения, налоговая декларация.

Вопрос 423. Налог на доходы физических лиц: налоговый период, налоговые ставки, порядок исчисления и уплаты налога, устранение двойного налогообложения, налоговая декларация. Налоговым периодом в соответствии со ст. 216 НК признается календарный год.В ст. 224 НК предусмотрены

Глава 23. Налог на доходы физических лиц

Глава 23. Налог на доходы физических лиц Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации Комментарий к статье 208С 1 января 2008г. вступают в силу поправки, заменяющие по тексту всей главы 23 (в частности, в ст.208 и

Статья 59. Возмещение вреда, причиненного жизни или здоровью физических лиц, имуществу физических или юридических лиц при осуществлении территориального планирования и градостроительного зонирования

Статья 59. Возмещение вреда, причиненного жизни или здоровью физических лиц, имуществу физических или юридических лиц при осуществлении территориального планирования и градостроительного зонирования 1. Возмещение вреда, причиненного жизни или здоровью физических лиц,

Статья 62. Расследование случаев причинения вреда жизни или здоровью физических лиц, имуществу физических или юридических лиц в результате нарушения законодательства о градостроительной деятельности

Статья 62. Расследование случаев причинения вреда жизни или здоровью физических лиц, имуществу физических или юридических лиц в результате нарушения законодательства о градостроительной деятельности 1. В случае причинения вреда жизни или здоровью физических лиц,

Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ Статья 207. Налогоплательщики 1. Налогоплательщиками налога на доходы физических лиц (далее в настоящей главе – налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также

27. Водный налог

27. Водный налог С 2005 г. обновленный водный налог действует на основании главы 25.2 НК РФ.Налогоплательщиками водного налога ст. 333.8 НК РФ называет организации и физических лиц, осуществляющих специальное и (или) особое водопользование в соответствии с законодательством

40. Налог на доходы физических лиц (НДФЛ), его назначение

40. Налог на доходы физических лиц (НДФЛ), его назначение Налог на доходы физических лиц (НДФЛ) установлен гл. 23 НК РФ. Его назначение – изъятие части дохода, полученного налогоплательщиком в пользу государства.Налогоплательщиками НДФЛ признаются физические лица,

42. Налоги на имущество физических лиц

42. Налоги на имущество физических лиц Налоги на имущество физических лиц установлены Законом РФ от 9 декабря 1991 г. №2003-1.Плательщиками налогов на имущество физических лиц признаются физические лица – собственники имущества, признаваемого объектом налогообложения.Если

ГЛАВА 23. Налог на доходы физических лиц

ГЛАВА 23. Налог на доходы физических лиц Статья 207. НалогоплательщикиНалогоплательщиками налога на доходы физических лиц (далее в настоящей главе – налогоплательщики) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также

Использование изображений физических лиц

Использование изображений физических лиц Заслуживает отдельного упоминания решение при принятии четвертой части ГК РФ вопроса об использовании изображений физических лиц. Данный вопрос, хотя и не относится непосредственно к сфере интеллектуальной собственности,

Отдел физических исследований.

Отдел физических исследований. Сотрудники подразделения "Пожары (взрывы в помещениях)" занимаются проблемами установления причин пожаров и взрывов, исключая исследование взрывных устройств. Исследуются пожары, возникшие в связи с неполадками в электросети.

Часть IV. Налоги с физических лиц

Часть IV. Налоги с физических лиц Налог является обязательным взносом плательщика в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки.Налог выражает денежные отношения, складывающиеся у государства с юридическими и физическими лицами в

Земельный налог

Земельный налог Объект налогообложения: сельскохозяйственные угодья, земельные участки, предоставленные гражданам для ведения личного подсобного хозяйства, в том числе участки в садоводческих кооперативах, земля под строительство жилья, дачи,

§ 49. Налоги с физических лиц

§ 49. Налоги с физических лиц Физическое лицо в налоговом праве – это человек, обладающий налоговой дееспособностью, т. е. способностью своими действиями приобретать объект налогообложения (получать доходы от трудовой деятельности, принять в наследство дом, автомашину и