2.4. Субъекты клиринговой деятельности

Помимо клиринговой организации необходимо отметить иных субъектов клиринговой деятельности. В роли участника клиринга согласно ч. 16 ст. 2 ФЗ «О клиринге и клиринговой деятельности» выступает лицо, которому клиринговая организация оказывает клиринговые услуги на основании заключенного с ним договора об оказании клиринговых услуг. При этом закон прямо не указывает, является такое лицо физическим или юридическим, делегируя решение этого вопроса самим клиринговым организациям. Лишь при торговле с центральным контрагентом нормы ч. 2–3 ст. 11 ФЗ «О клиринге и клиринговой деятельности» указывают на обязательность предоставления участниками клиринга отчетности, показывающей состояние их финансовой устойчивости, что является характерным исключительно для юридических лиц.

Анализ законодательства показывает, что определить субъектный состав участников клиринга можно через призму организованных и неорганизованных торгов, т. е. биржевого и внебиржевого рынка.

В случае если в правилах организованных торгов организатора торговли предусмотрено, что по итогам организованных торгов осуществляется клиринг, то в качестве участников клиринга могут быть только дилеры, управляющие и брокеры, которые имеют лицензию профессионального участника рынка ценных бумаг, управляющие компании инвестиционных фондов, ПИФов, НПФов, центральный контрагент, а также Банк России. Подобное ограничение связано с тем, что в соответствии с ч. 1 ст. 16 ФЗ «Об организованных торгах» только указанные лица могут быть участниками торгов ценными бумагами. Иным лицам такое право законом не предоставлено.

Что касается неорганизованных торгов, то отношения по поводу клиринговых услуг здесь регулируются клиринговыми организациями. Так, правила клиринга АКБ «Национальный Клиринговый Центр» (ЗАО) и НКО ЗАО «Национальный расчетный депозитарий» среди участников клиринга на рынке ценных бумаг называют только юридических лиц. С физическими лицами клиринговые организации на практике в договорные отношения не вступают, хотя теоретически это возможно.

Определяя требования к участникам клиринга, ФЗ «О клиринге и клиринговой деятельности» в ч. 1 ст. 11 предусмотрел, что правилами клиринга могут быть определены различные группы (категории) участников клиринга, установлены права и обязанности участников клиринга, относящихся к различным группам (категориям). При этом требования к участникам клиринга одной группы (категории) могут отличаться от требований к участникам клиринга других групп (категорий), но должны быть одинаковы по отношению к участникам одной группы (категории).

Например, «Правила клиринга ЗАО АКБ „Национальный Клиринговый Центр“ на рынке ценных бумаг» (в ред. от 06 ноября 2013 г.) в ст. 2.18 закрепляют четыре категории участников клиринга: участники клиринга категории «А», «Б1», «Б2», «В». Причем в ранее действующей редакции правил клиринга от 11 декабря 2012 г. таких категорий было только две.

К участникам клиринга категории «А» относится Банк России, а также иные лица, на которые в соответствии с ФЗ «О клиринге и клиринговой деятельности» не распространяется требование о передаче имущества в индивидуальное и коллективное клиринговое обеспечение[89].

К участникам клиринга категории «Б1» и «Б2» относятся участники клиринга, допущенные к клирингу с частичным обеспечением и не являющиеся участником клиринга категории «А». При этом участники клиринга категории «Б1» имеют право заключать сделки купли-продажи ценных бумаг и сделки РЕПО, являющиеся сделками Т+, как на основании адресных, так и безадресных заявок. Участники клиринга категории «Б2» могут совершать те же действия, что и «Б1», за исключением подачи безадресных заявок на сделки РЕПО, являющихся сделками Т+.

К участникам клиринга категории «В» относятся участники клиринга, не допущенные к клирингу с частичным обеспечением и не являющиеся участником клиринга категории «А», т. е. по сути, все остальные участники клиринга.

Как нетрудно догадаться, статус Банка России в качестве участника клиринга категории «А» предполагает особый круг его прав и обязанностей в клиринговых правоотношениях. Для всех иных участников клиринга порядок предоставления допуска к клиринговому обслуживанию определяется в зависимости от принадлежности к той или иной категории. Кроме того, согласно ст. 8.5 указанных правил клиринга участники клиринга категорий «Б1», «Б2», «В» обязаны в течение всего срока действия договора об оказании клиринговых услуг подтверждать свое финансовое состояние, для чего предоставляют клиринговой организации отчетность в объеме, порядке и сроки, которые определены правилами клиринга.

Таким образом, в случае с организованными торгами участниками клиринга могут быть только лица, одновременно являющиеся участниками торгов. Если предположить, что участник торгов не заключает договор об оказании клиринговых услуг с клиринговой организацией, то для него теряется смысл вообще быть участником торгов, поскольку клиринг неразрывно связан с каждой сделкой на организованных торгах, а отсутствие договора не позволит их совершать. На неорганизованных торгах участниками клиринга могут быть юридические лица, как правило, являющиеся профессиональными участниками рынка ценных бумаг.

Но даже после заключения договора об оказании клиринговых услуг на рынке ценных бумаг, необходимым условием его исполнения и получения клиринговой услуги является наличие у участника клиринга: (1) договора счета депо с расчетным депозитарием в целях проведения расчетов по ценным бумагам по итогам клиринга и (2) договора банковского счета с кредитной организацией (выполняющей функции расчетной организации) в целях проведения расчетов по денежным средствам по итогам клиринга.

У рядовых юридических и физических лиц есть возможность опосредованно получить клиринговую услугу, став клиентом участника клиринга, в данном случае – клиентом брокера, профессионального участника рынка ценных бумаг, путем заключения договора о брокерском обслуживании[90].

Подобное определение субъектного состава участников клиринга через призму участников организованных торгов было полностью актуальным до 01 января 2012 г., а именно, до момента вступления в силу ФЗ «О клиринге и клиринговой деятельности», который ввел новый для российского рынка институт «клирингового брокера». Клиринговым брокером признается участник клиринга, который является стороной по договорам, заключенным на основании заявок, поданных не в его интересах другим лицом – участником организованных торгов (ч. 8 ст. 2).

К сожалению, законодательные положения об институте клирингового брокера скудны и не конкретизируют статус и содержание деятельности такого института. Предполагается, что эти вопросы будут урегулированы на уровне нормативных актов Банка России, на уровне правил клиринга и правил организованных торгов[91]. Тем не менее, предвкушая востребованность клирингового брокера уже в недалеком будущем и важность его участия в процессах клиринга, попытаемся составить предварительное представление о данном институте.

Как следует из названия данного субъекта, клиринговый брокер, очевидно, является профессиональным участником рынка ценных бумаг, осуществляющим брокерскую деятельность в значении ст. 3 ФЗ «О рынке ценных бумаг», совмещая ее с клиринговой деятельностью, возможность чего предусмотрена ч. 5 ст. 5 ФЗ «О клиринге и клиринговой деятельности». Совмещение брокерской и клиринговой деятельности должно предъявлять к клиринговым брокерам повышенные лицензионные требования по размеру капитала, соблюдению мер по управлению рисками и пруденциального надзора и т. п.

Осуществление брокером клиринговой деятельности возможно только на организованных торгах. В клиринговых отношениях брокер выступает самостоятельным субъектом. С одной стороны, клиринговый брокер в статусе участника клиринга присоединяется к правилам клиринга, в которых содержатся его права и обязанности, порядок взаимодействия с клиринговой организацией и т. д. С другой стороны, клиринговый брокер заключает с участником торгов отдельный договор о выполнении функции клирингового брокера, направленный на оказание услуг по включению обязательств и требований участника торгов и его клиентов в клиринговый пул.

В соответствии с ч. 4 ст. 11 ФЗ «О клиринге и клиринговой деятельности» стороной договора, заключенного на организованных торгах на основании заявки, в которой указан клиринговый брокер, является такой клиринговый брокер. Указание клирингового брокера в заявке допускается при условии, что клиринговая организация получила на то согласие клирингового брокера в порядке, определенном правилами клиринга.

Одновременно с этим ч. 3 ст. 20 ФЗ «Об организованных торгах» указывает, что правилами организованных торгов могут быть предусмотрены случаи, когда на основании заявок, соответствие которых друг другу установлено организатором торговли, одновременно заключаются следующие договоры:

1) договор между клиринговым брокером и участником торгов (центральным контрагентом, другим клиринговым брокером);

2) договор между клиринговым брокером и участником торгов, подавшим заявку, в которой указан этот клиринговый брокер. При этом участник торгов по такому договору имеет права и обязанности, полностью идентичные правам и обязанностям клирингового брокера по договору, указанному в пункте 1 настоящей части.

При такой схеме клиринговая организация и участник торгов между собой не взаимодействуют. Посредником для них является клиринговый брокер, который одновременно выступает в качестве:

1) участника клиринга для клиринговой организации (или стороной по сделке для центрального контрагента, другого клирингового брокера);

2) клиринговой организацией для участника торгов, не являющегося участником клиринга.

Вторая роль немного условна, поскольку клиринговый брокер согласно вышеприведенным законодательным положениям все-таки посредничает, а не осуществляет клиринг для участников торгов. Он выступает в роли «ретранслятора» результатов клиринга от клиринговой организации к участникам торгов. В то же самое время клиринговый брокер, будучи стороной в клиринговом правоотношении, аккумулирует на себе риски неисполнения участниками торгов своих обязательств по заключенным сделкам.

Сегодня институт клирингового брокера широко применяется в практике биржевых торгов в развитых странах. Его наличие призвано снизить количество прямых участников клиринга и тем самым повысить эффективность управления системными рисками, возникающими на рынке.

Наряду с клиринговым брокером в российском законодательстве получил закрепление институт «центрального контрагента» (англ. central counterparty, ССР).

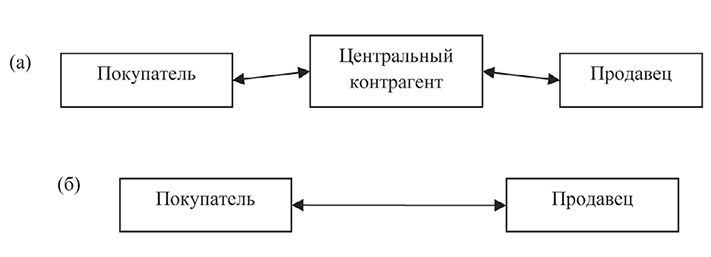

На практике совершение сделок с участием центрального контрагента означает, что участники клиринга заключают все договоры и осуществляют расчеты по сделкам исключительно с центральным контрагентом, а не между собой. Тем самым урегулирование позиции участников торгов происходит против центрального контрагента, а не против друг друга. Это является эффективным механизмом обеспечения исполнения заключаемых участниками клиринга сделок и способом снижения рисков.

Работу центрального контрагента можно представить на примере уже рассмотренного механизма клиринга и связанного с ним неттинга, который может проводиться (а) с участием центрального контрагента в качестве стороны в обязательствах по сделкам и (б) без такового участия.

Отличия здесь связаны с тем, каким образом предполагается урегулировать рассчитанную на этапе клиринга позицию. Причем если центральный контрагент в схеме отсутствует, то сторонами в окончательных расчетах по урегулированию позиций являются те же лица, которые были участниками сделок.

Участие центрального контрагента делает процедуру неттинга принципиально иной. Поскольку центральный контрагент является стороной по сделке с каждым участником клиринга и принимает на себя риски неисполнения каждым из них своих обязательств, то урегулирование позиций всех должников производится путем платежа (поставки) в пользу центрального контрагента, а урегулирование позиций всех кредиторов – путем получения денежных средств (ценных бумаг) от центрального контрагента. То есть центральный контрагент выступает единым кредитором для всех должников и единым должником по отношению ко всем кредиторам. В этом заключается главная функция центрального контрагента – гарантирование исполнения обязательств перед каждым добросовестным (т. е. исполнившим свои обязательства) участником клиринга по заключаемым с ним сделкам вне зависимости от исполнения своих обязательств другими участниками клиринга[92]. Подобная конструкция отношений в большей степени отвечает требованиям общерыночной стабильности и интересам участников клиринга и участников торгов, права которых в каком-то смысле гарантированы особым статусом центрального контрагента[93].

Надо сказать, что законодательство подробно не регламентирует порядок осуществления клиринга и проведения организованных торгов с участием центрального контрагента и содержит лишь общие и местами фрагментарные положения.

По общему правилу центральный контрагент заключает договор с каждым из участников торгов, соответствие зарегистрированных разнонаправленных заявок которых друг другу установлено организатором торговли. При этом подача центральным контрагентом заявки не требуется, а каждый из указанных договоров считается заключенным в момент фиксации организатором торговли соответствия заявок друг другу путем внесения записи о заключении договоров с центральным контрагентом в реестр договоров (ч. 1 ст. 19 ФЗ «Об организованных торгах»).

Подобный механизм осуществления клиринга дает некоторым авторам основание связывать осуществляемый при этом неттинг с механизмом новации, используемым в качестве гражданско-правового способа прекращения обязательств. Так, по мнению Л. Г. Ефимовой, новация обязательств выступает в качестве сальдо, являющимся правовым эффектом проведенного зачета, и происходит на определенном этапе неттинга[94].

В данном случае новация действительно имеет место быть, но не всегда. Согласно п. 1 ст. 414 ГК РФ прекращение обязательства новацией означает, что обязательство прекращается соглашением сторон о замене первоначального обязательства, существовавшего между ними, другим обязательством между теми же лицами, предусматривающим иной предмет или способ исполнения. То есть замена лиц в рамках новации не допускается. В то же время нормами ФЗ «О клиринге и клиринговой деятельности» определено право клиринговой организации, осуществляющей клиринг с участием центрального контрагента, на перевод долга и уступку требований одного участника клиринга по обязательствам, допущенным к клирингу, другому участнику клиринга. Такая процедура осуществляется в случаях и порядке, которые предусмотрены правилами клиринга. Условием ее осуществления является получение клиринговой организацией согласия на это участника клиринга, которому переводится долг и уступаются требования, и лица, за счет которого исполняются такие обязательства (ч. 4 ст. 22). Тем самым в данных нормах находит отражение уже другой гражданско-правовой институт – институт цессии, закрепленный в Главе 24 «Перемена лиц в обязательстве» ГК РФ.

Использование механизма новации и цессии при осуществлении централизованного клиринга лишь подчеркивает сложность рассматриваемого правового явления.

Отдельного внимания заслуживает полномочие лица, осуществляющего функции центрального контрагента, при неисполнении или ненадлежащем исполнении участником клиринга обязательств, допущенных к клирингу. В соответствии с ч. 1 ст. 13 ФЗ «О клиринге и клиринговой деятельности» центральный контрагент вправе заключать договоры (например, договоры займа, РЕПО) в отношении себя лично от имени участника клиринга, определенного клиринговой организацией, без специального полномочия (доверенности), а также без согласия участника клиринга. Реализация такого права возможна в случаях и порядке, которые предусмотрены правилами клиринга, и напрямую связана с возникающими у центрального контрагента рисками. Будучи единым кредитором для всех должников и единым должником по отношению ко всем кредиторам, центральный контрагент при негативном сценарии должен оперативно предпринять действия по урегулированию возникшей ситуации с добросовестным участником.

При размещении ценных бумаг на организованных торгах на центрального контрагента не распространяются ограничения на заключение договоров с участниками торгов, установленные п. 1 ст. 27.6 ФЗ «О рынке ценных бумаг». К центральному контрагенту не применяются положения федеральных законов:

– о порядке совершения крупных сделок, сделок с заинтересованностью, сделок по приобретению 30 и более процентов акций открытых акционерных обществ;

– об изъятиях ограничительного характера для участия в уставных капиталах хозяйственных обществ, имеющих стратегическое значение для обеспечения обороны страны и безопасности государства;

– о раскрытии информации лицом, которое приобрело либо косвенно получило возможность распоряжаться определенным процентом голосов по размещенным обыкновенным акциям акционерного общества.

В случае осуществления клиринга с участием центрального контрагента закон содержит императивное требование о том, что исполнение обязательств, допущенных к клирингу, должно обеспечиваться индивидуальным и (или) коллективным клиринговым обеспечением. Условия соглашения об индивидуальном и (или) о коллективном клиринговом обеспечении должны содержаться в правилах клиринга (ч. 2 ст. 22 ФЗ «О клиринге и клиринговой деятельности»). Выполнение данного требования является одним из ключевых в системе управления рисками при осуществлении централизованного клиринга.

Более подробно порядок осуществления клиринга с участием центрального контрагента определяется правилами клиринга клиринговой организации, которые, в частности, могут предусматривать:

– случаи и порядок распределения между участниками клиринга убытков центрального контрагента, возникших в связи с осуществлением последним своих функций;

– случаи ограничения размера ответственности центрального контрагента за неисполнение или ненадлежащее исполнение обязательств, включенных в клиринговый пул;

– максимальный размер ответственности центрального контрагента, в том числе в зависимости от вида имущества, являющегося предметом указанных обязательств;

– порядок удовлетворения сумм требований участников клиринга, превышающих максимальный размер ответственности центрального контрагента.

Очевидно, что способность центрального контрагента брать на себя риски неисполнения обязательств по совершенным другими участниками клиринга сделкам должна обеспечиваться высоким уровнем его кредитоспособности. Такой уровень достигается за счет особых требований, предъявляемых к деятельности центрального контрагента.

Согласно нормам ФЗ «О клиринге и клиринговой деятельности» в качестве центрального контрагента может выступать юридическое лицо в форме хозяйственного общества, созданного в соответствии с законодательством Российской Федерации и являющееся одной из сторон всех договоров, обязательства из которых подлежат включению в клиринговый пул. Функции центрального контрагента могут осуществлять клиринговая организация, а также кредитная организация, получившая аккредитацию на осуществление указанных функций. При этом лицо, осуществляющее функции центрального контрагента, не вправе привлекать иных лиц для осуществления своих функций, прав и исполнения своих обязанностей.

О правовом статусе клиринговой организации было сказано выше.

Что касается кредитных организаций, то требования к их созданию и деятельности весьма высоки и подробно регламентируются банковским законодательством. Например, согласно ст. 11.2 ФЗ «О банках и банковской деятельности» минимальный размер собственных средств (капитала) кредитной организации должен быть не менее 180 млн руб. При этом в целях обеспечения своей финансовой надежности кредитная организация обязана соблюдать обязательные нормативы, устанавливаемые в соответствии с ФЗ «О Центральном банке Российской Федерации (Банке России)», организовывать внутренний контроль, предоставлять отчетность и т. д.

Кредитная организация выполняет функцию центрального контрагента на основании заключаемого с клиринговой организацией договора об осуществлении функций центрального контрагента, определяющего обязанности сторон по управлению рисками и порядок их взаимодействия при осуществлении клиринга. Заключение указанного договора означает присоединение такой кредитной организации к правилам клиринга. Плата за определение подлежащих исполнению обязательств и подготовку документов (информации), являющихся (являющейся) основанием прекращения и (или) исполнения обязательств, с кредитной организации, осуществляющей функции центрального контрагента, может не взиматься. Согласно ч. 6 ст. 4 ФЗ «О клиринге и клиринговой деятельности» договор об осуществлении функций центрального контрагента не может быть расторгнут в одностороннем порядке. Его действие прекращается со дня отзыва лицензии на осуществление банковских операций или аннулирования лицензии на осуществление клиринговой деятельности, отзыва аккредитации лица, осуществляющего функции центрального контрагента.

При совмещении лицами функции центрального контрагента с иными видами деятельности нормами ст. 5 ФЗ «О клиринге и клиринговой деятельности» установлены определенные ограничения. В частности, при совмещении клиринговой деятельности с брокерской, дилерской, деятельностью по управлению ценными бумагами клиринговая организация не вправе осуществлять клиринг с участием центрального контрагента и функции центрального контрагента (ч. 5). Кредитная организация, осуществляющая функции центрального контрагента, не вправе осуществлять операции по привлечению денежных средств физических лиц во вклады (ч. 9).

В целом появление в законе и на практике механизма центрального контрагента на российском рынке ценных бумаг является долгожданным и знаковым событием. Можно предположить, что его присутствие вскоре станет таким же привычным и неотъемлемым атрибутом рыночной инфраструктуры, каким длительное время являлся механизм полного предварительного обеспечения (режим Т+0) на организованных торгах ЗАО «ФБ ММВБ». На актуальность института центрального контрагента косвенно указывает законодательное требование о необходимости закрепления в правилах клиринга условия, что клиринг осуществляется без участия центрального контрагента и (или) с участием центрального контрагента, а также наименование лица, осуществляющего функции центрального контрагента, если это лицо не является клиринговой организацией, утвердившей правила клиринга.

В целях формирования комплексного представления о субъектном составе клиринговых правоотношений и месте клиринговой деятельности, которое она занимает на организованном рынке ценных бумаг, приведем перечень лиц, с кем клиринговые организации вступают в правоотношения.

1. Участники клиринга, клиринговые брокеры, центральные контрагенты – это лица, о которых было сказано выше.

2. Клиенты участников клиринга. Клиринговая организация формально не вступает в правоотношения с клиентом участника клиринга, хотя ФЗ «О клиринге и клиринговой деятельности» содержит положения, касающиеся порядка учета денежных средств клиента участника клиринга во внутреннем учете клиринговой организации (ч. 3 ст. 16) и учета имущества клиента участника клиринга, являющегося индивидуальным клиринговым обеспечением (ч. 3 ст. 23). Более того, согласно п. 3.2 «Положения о требованиях к клиринговой деятельности», утвержденного Приказом ФСФР России от 11 октября 2012 г. № 12–87/ пз-н, по требованию участника клиринга клиринговая организация осуществляет регистрацию клиентов участника клиринга и (или) клиентов клиента участника клиринга. При регистрации участников клиринга, клиентов участников клиринга, клиентов клиента участника клиринга клиринговая организация присваивает указанным лицам уникальные коды, позволяющие идентифицировать этих лиц. Такие коды содержат регистрационные данные лиц (например, ИНН – для юридических лиц; документ, удостоверяющий личность – для физических лиц). Положения о взаимоотношениях между клиринговой организацией и клиентом участника клиринга более содержательно раскрываются в правилах клиринга. Так, «Правила клиринга ЗАО АКБ „Национальный клиринговый центр“ на рынке ценных бумаг» (в ред. от 06 ноября 2013 г.) не только отдельно выделяют данную категорию лиц в глоссарии (ст. 1), но и содержат положения о торговых счетах клиентов участника клиринга, о порядке их регистрации и предоставления отчетов по сделкам, принятым в клиринг, и другие.

3. Организатор торговли. Об обязательственных отношениях между организатором торговли и клиринговой организацией законодательство напрямую не упоминает. Они могут и не возникать, если по итогам организованных торгов клиринг не осуществляется. При наличии таких отношений законодательство содержит перекрестные нормы о том, что: а) клиринговая организация обязана обеспечить раскрытие на своем сайте перечня организаторов торговли, на торгах которых заключаются договоры, клиринг обязательств из которых осуществляется данной клиринговой организацией (ст. 19 ФЗ «О клиринге и клиринговой деятельности»); б) организатор торговли в правилах организованных торгов должен указать наименование клиринговой организации, если по итогам организованных торгов осуществляется клиринг (ч. 3 ст. 4 ФЗ «Об организованных торгах»). Заключаемый между клиринговой организацией и организатором торговли договор, очевидно, является договором о возмездном оказании услуг, общие положения о котором содержатся в нормах гражданского права. В роли исполнителя в данном случае выступает клиринговая организация, а в роли заказчика – организатор торговли. Подробный порядок взаимодействия между клиринговой организацией и организатором торговли содержится в правилах клиринга и правилах торгов соответственно. При этом законодательство допускает совмещение клиринговой деятельности и деятельности по организации торговли одним лицом.

4. Депозитарий. В качестве депозитария здесь выступают прежде всего расчетный депозитарий[95] и (или) центральный депозитарий[96]. Основанием для возникновения правоотношений между клиринговой организацией и депозитариями служат торговые и клиринговые счета депо, которые используются при осуществлении клиринга и исполнении обязательств, допущенных к клирингу (ст. 15, 16 ФЗ «О клиринге и клиринговой деятельности»). О правовом статусе данных счетов будет сказано ниже. Порядок взаимодействия клиринговой организации с депозитариями также определяется правилами клиринга и условиями осуществления депозитарной деятельности соответственно. Стоит отметить, что законодательство допускает возможность совмещения клиринговой и депозитарной деятельности (ст. 5 ФЗ «О клиринге и клиринговой деятельности», ст. 27 ФЗ «О центральном депозитарии»).

5. Кредитная организация. Клиринговые организации вступают в правоотношения с кредитными организациями по различным основаниям: а) с целью размещения денежных средств, составляющих гарантийный фонд (средства коллективного клирингового обеспечения), во вклады в кредитных организациях (п. 8 ч. 2 ст. 19 ФЗ «О клиринге и клиринговой деятельности»); б) для целей открытия торговых и клиринговых банковских счетов, которые используются при осуществлении клиринга и исполнении обязательств, допущенных к клирингу (ст. 15, 16, 19 ФЗ «О клиринге и клиринговой деятельности»). Также стоит отметить, что клиринговые организации зачастую сами являются кредитными организациями, т. е. совмещают клиринговую деятельность с банковской деятельностью с учетом законодательных ограничений.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.