Налогообложение недвижимого имущества физических лиц

Налогообложение недвижимого имущества физических лиц

К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства (ст. 130 ГК).

Жилые и нежилые помещения физических лиц облагаются налогом в соответствии с Законом Российской Федерации от 9 декабря 1991 г. № 2003-1 (ред. от 28 ноября 2009 г.) «О налогах на имущество физических лиц». Объектами налогообложения признаются: жилой дом, квартира, комната, дача, гараж, иное строение, помещение и сооружение, доля в праве общей собственности в перечисленном имуществе (ст. 2 Закона)[19].

Плательщиками налогов на имущество физических лиц признаются физические лица – собственники имущества, признаваемого объектом налогообложения.

Если имущество, признаваемое объектом налогообложения, находится в общей долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доле в этом имуществе. В аналогичном порядке определяются налогоплательщики, если такое имущество находится в общей долевой собственности физических лиц и предприятий (организаций).

Если имущество, признаваемое объектом налогообложения, находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства (ст. 1).

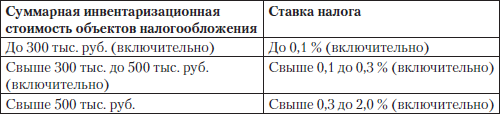

Ставки налога в зависимости от суммарной инвентаризационной стоимости объектов устанавливаются органами местного самоуправления (законами городов федерального значения Москвы и Санкт-Петербурга), которые могут дифференцировать ставки в установленных пределах в зависимости от суммарной инвентаризационной стоимости и типа использования объекта налогообложения. Ставки налога устанавливаются в следующих пределах (табл. 11.1).

Таблица 11.1. Ставки налога

Налоги зачисляются в местный бюджет по месту нахождения (регистрации) объекта налогообложения (ст. 3).

Льготы по налогам и категории граждан, освобожденных от уплаты налога, определены ст. 4 Закона.

Органы местного самоуправления имеют право устанавливать налоговые льготы по налогам, установленным настоящим Законом, и основания для их использования налогоплательщиками (ст. 4).

Исчисление налогов производится налоговыми органами. Лица, имеющие право на льготы, самостоятельно представляют необходимые документы в налоговые органы.

Уплата налога производится владельцами равными долями в два срока – не позднее 15 сентября и 15 ноября.

Лица, своевременно не привлеченные к уплате налога, уплачивают его не более чем за 3 года, предшествующих календарному году направления налогового уведомления в связи с привлечением к уплате налога (ст. 5).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

29. Страхование недвижимого имущества и сопутствующих рисков

29. Страхование недвижимого имущества и сопутствующих рисков Огневое страхование является наиболее распространенным видом имущественного страхования. Объектами страхования могут быть здания, сооружения, объекты незавершенного строительства, оборудование, инвентарь,

Проблемы разграничения движимого и недвижимого имущества

Проблемы разграничения движимого и недвижимого имущества Разграничение вещей на движимые и недвижимые проистекает из их естественных свойств. Казалось бы, нет ничего проще, чем определить, является ли тот или иной объект движимым или недвижимым. Если ли есть прочная

Бухгалтерский учет недвижимого имущества

Бухгалтерский учет недвижимого имущества НИ, а именно здания, сооружения, земельные участки подлежат отражению в бухгалтерском учете в качестве основных средств.Порядок организации бухгалтерского учета основных средств в соответствии с Положением по бухгалтерскому

Налоговый учет недвижимого имущества

Налоговый учет недвижимого имущества Под основными средствами в целях налогообложения налогом на прибыль в пункте 1 статьи 257 НК РФ понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания

НДС по операциям реализации недвижимого имущества

НДС по операциям реализации недвижимого имущества Операции по реализации НИ на территории Российской Федерации признаются объектом налогообложения НДС.Действующее законодательство о налогах и сборах не предусматривает возможности освобождения от налогообложения

НДС по операциям аренды недвижимого имущества

НДС по операциям аренды недвижимого имущества Право сдачи имущества в аренду принадлежит его собственнику — об этом говорится в статье 608 ГК РФ. Арендодателями могут быть также лица, управомоченные законом или собственником сдавать имущество в аренду.Принимая во

СТАТЬЯ 586. Обременение рентой недвижимого имущества

СТАТЬЯ 586. Обременение рентой недвижимого имущества 1. Рента обременяет земельный участок, предприятие, здание, сооружение или другое недвижимое имущество, переданное под ее выплату. В случае отчуждения такого имущества плательщиком ренты его обязательства по договору

Статья 586. Обременение рентой недвижимого имущества

Статья 586. Обременение рентой недвижимого имущества 1. Рента обременяет земельный участок, предприятие, здание, сооружение или другое недвижимое имущество, переданное под ее выплату. В случае отчуждения такого имущества плательщиком ренты его обязательства по договору

СТАТЬЯ 586. Обременение рентой недвижимого имущества

СТАТЬЯ 586. Обременение рентой недвижимого имущества 1. Рента обременяет земельный участок, предприятие, здание, сооружение или другое недвижимое имущество, переданное под ее выплату. В случае отчуждения такого имущества плательщиком ренты его обязательства по договору

41. Налогообложение доходов физических лиц от предпринимательской деятельности

41. Налогообложение доходов физических лиц от предпринимательской деятельности Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим

Статья 586. Обременение рентой недвижимого имущества

Статья 586. Обременение рентой недвижимого имущества 1. Рента обременяет земельный участок, предприятие, здание, сооружение или другое недвижимое имущество, переданное под ее выплату. В случае отчуждения такого имущества плательщиком ренты его обязательства по договору

Глава 7 Удостоверение договоров об отчуждении недвижимого имущества

Глава 7 Удостоверение договоров об отчуждении недвижимого имущества § 1. Понятие недвижимости. Государственная регистрация прав на недвижимое имущество 1. Понятие недвижимого имуществаПо договору купли-продажи недвижимого имущества (договору продажи недвижимости)

§ 4. Исполнение договоров об отчуждении недвижимого имущества

§ 4. Исполнение договоров об отчуждении недвижимого имущества Относительно новым требованием в законодательстве является внимание к исполнению договора об отчуждении недвижимого имущества. Исполнение различных договоров об отчуждении недвижимости отличается

§ 4. Ипотека имущества, которое залогодатель приобретет в будущем. Залог не завершенного строительством недвижимого имущества

§ 4. Ипотека имущества, которое залогодатель приобретет в будущем. Залог не завершенного строительством недвижимого имущества 1. Ипотека имущества, которое залогодатель приобретет в будущемКак ранее отмечалось, предметом залога может быть имущество, которое

Статья 26. Государственная регистрация аренды недвижимого имущества

Статья 26. Государственная регистрация аренды недвижимого имущества Комментарий к статье 261. Недвижимость является одним из наиболее распространенных объектов договора аренды. Общие положения об условиях и порядке заключения договора аренды содержатся в гл. 34 ГК