10.1. Понятие и функции государственного регулирования на рынке ценных бумаг

Государственное регулирование является важным элементом управления экономикой. Сложно себе представить экономическую модель, в которой не было бы места государственному регулирующему воздействию. Как отмечает Е. П. Губин, объективная необходимость государственного регулирования рыночных отношений проистекает из ограниченности возможностей рынка в производстве общественных товаров, что является основным мотивом вмешательства государства в сферу экономики, а также из наличия негативных последствий функционирования рыночной экономики[954].

Ученые, изучающие различные аспекты экономических процессов, как правило, не отрицают необходимость воздействия на них со стороны государства. Основной акцент делается на степени и методах такого воздействия. Это может быть либо увеличение активности государства в сфере управления экономикой (Джон Кейнс), либо увеличение роли частного сектора в направлении воздействия на экономические процессы (Милтон Фридман и другие представители Чикагской экономической школы)[955].

Традиционно необходимость государственного регулирования объясняется т. н. концепцией «провала рынка» (market failure), согласно которой, чисто рыночные механизмы не в состоянии добиться результатов, которые соответствовали бы публичным интересам[956].

Фондовый рынок изначально является камнем преткновения различных подходов по вопросу государственного регулирования экономики. Новые способы осуществления торговли, ранее неизвестные рынку разновидности ценных бумаг, особенности совершения сделок – все это порождает ожесточенные споры о необходимости государственного вмешательства. Правда, первые попытки государства регулирования новых отношений сводились к запрету, как например, в случае со срочными сделками. Позже пришло осознание важности не запрета, а тщательного регулирования происходящих на рынке процессов[957].

Вспомним историю о запрете т. н. коротких продаж, которая привела к исключению нидерландского предпринимателя Исаака Ле Мэйра (Isaac Le Maire) из состава акционеров VOC в начале XVII века и последующему рассмотрению многих сделок, совершаемых на фондовом рынке, как проявлениям безнравственных азартных игр. Показательна история с Законом Сэра Джона Бернарда 1734 года, когда в Англии запретили опционы и заключение договоров, предметом которых являлись ценные бумаги, отсутствующие на момент заключения у продавца[958].

Два подхода к воздействию на фондовый рынок ярко проявились во время встречи Наполеона III с биржевыми синдиками[959], именно тогда монарх начал критиковать срочные сделки. Один из присутствующих сказал: «Ваше величество! Когда водовоз привезет мне бочку воды из Сены, и я ему закажу привезти 100 бочек, то он возьмет подряд, хотя у него в наличности в данный момент времени нет воды, но у него есть река Сена, откуда он добудет ее. В таком же положении находится и биржевик – он заключает срочную сделку, а биржа для него то же, что река Сена для водовоза…»[960].

Итак, государственное регулирование экономики – это деятельность государства в лице его органов, направленная на реализацию государственной экономическом политики с использованием специальных средств, форм и методов[961].

При этом, как отмечает С. Н. Шишкин, целью государственного регулирования экономики является обеспечение реализации и защиты публичных интересов. Что очень важно, ведь без государственного вмешательства в экономику невозможно обеспечить соблюдение прав и свобод, закрепленных Конституцией РФ [962]. Из этого следует, что частные интересы почти не учитываются. Таким образом, государственное регулирование экономики вряд ли можно признать эффективным, так как игнорируются интересы субъектов предпринимательской деятельности. Вот почему более подходящей следует признать следующую цель государственного регулирования экономики – баланс между необходимостью обеспечения реализации и защиты публичных интересов с одной стороны и частных – с другой[963]. В нормативных актах можно встретить следующее обозначение данной цели: установление оптимального уровня регулирования[964].

Следует обратить внимание на выявленные Ю. А. Тихомировым подходы к природе и объему государственного регулирования, среди которых можно выделить установление и обеспечение государством общих правил поведения (деятельности) субъектов общественных отношений и их корректировку, императивные и преимущественно административно-правовые способы регулирования, триединое регулирование в экономической сфере (единые правила, различные режимы, индивидуальные административные акты) и, наконец, государственное воздействие, требующее модификации институтов государства[965].

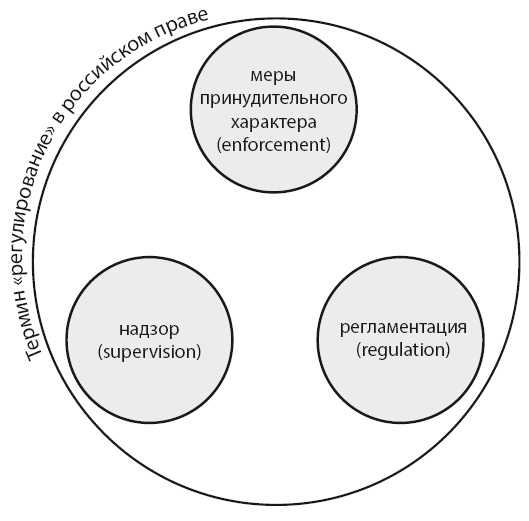

Изучая особенности государственного регулирования экономики, необходимо уточнить вопросы, связанные с толкованием терминов, так или иначе используемых при рассмотрении данного вопроса.

Как отмечает Е. П. Губин, сравнивая термины государственное регулирование, управление и воздействие, термин управление следует рассматривать как более широкую категорию, чем регулирование, и, следовательно, понятие государственного управления шире по сравнению с государственным регулированием.

Что касается категории воздействия, в том числе и государственного воздействия, это также следует рассматривать как более широкое явление по сравнению с государственным регулированием. Воздействие осуществляется не только путем регулирования, но и в результате, например, координации, контроля и т. д.[966]

И. М. Лифшиц со своей стороны, анализируя законодательство различных стран, констатирует, что правовое регулирование, понимаемое им как организующее, упорядочивающее воздействие, осуществляемое посредством установления и применения правовых норм, намного шире по значению, чем английское слово «regulation». Это связано с тем, что последнее означает только регламентацию какой-либо деятельности путем установления норм. При этом, рассматривая процесс регулирующего властного воздействия на определенные отношения, отметим следующие моменты:

– надзор (supervision) применительно к сфере финансовых рынков – деятельность специально уполномоченного государственного или интеграционного органа по выдаче участникам рынка разрешений на занятие определенными видами профессиональной деятельности, в том числе на разовые акции (например, на выпуск ценных бумаг), по наблюдению за участниками рынка на основании периодически представляемой отчетности, результатов проверок в целях выявления соответствия деятельности участников рынка установленным нормам, различают банковский, страховой, фондовый надзор;

– меры принудительного характера (enforcement), меры правового принуждения, правопринуждение – меры, принимаемые уполномоченным государственным или интеграционным органом при выявлении правонарушений, это может быть отзыв разрешения на ведение профессиональной деятельности, обращение в суд с соответствующим иском и привлечение к ответственности [967].

Таким образом, государственное регулирование на рынке ценных бумаг призвано обеспечить баланс публичных и частных интересов. А это крайне сложная задача, требующая простых и ясных целей и принципов регулирования. Стоит отметить, что принципы государственной политики на отечественном рынке ценных бумаг нашли свое закрепление еще в 1996 году, когда была утверждена Концепция развития рынка ценных бумаг. При этом все принципы были разделены на две группы:

1. Важнейшие принципы государственной политики на рынке ценных бумаг.

2. Основные принципы государственного регулирования рынка ценных бумаг.

Правда, остается неясным, в чем законодатель увидел различие между принципами государственной политики и государственного регулирования.

К важнейшим принципам относятся следующие:

1) принцип государственного регулирования рынка ценных бумаг, основанный на том, что государство, выполняя универсальную функцию по защите законных прав и интересов граждан, осуществляет меры по защите прав участников рынка ценных бумаг на основе лицензирования и регулирования всех видов профессиональной деятельности на этом рынке;

2) принцип единства нормативно-правовой базы, режима и методов регулирования рынка на всей территории Российской Федерации;

3) принцип минимального государственного вмешательства и максимального саморегулирования, который означает, что государство регулирует деятельность субъектов рынка лишь в тех случаях, когда это необходимо, и делегирует часть своих нормотворческих и контрольных функций профессиональным операторам рынка ценных бумаг, объединенным в саморегулируемые организации;

4) принцип равных возможностей, который означает следующее:

– стимулирование государством конкуренции на рынке ценных бумаг через отсутствие преференций для отдельных его участников;

– равенство всех участников рынка перед органами, осуществляющими его регулирование;

– гласное и конкурсное распределение государственной поддержки различных проектов на рынке;

– отсутствие преимуществ у государственных предприятий, функционирующих на рынке, перед коммерческими[968];

– запрет государственным органам давать публичные оценки профессиональным участникам рынка;

– отказ от государственного регулирования цен на услуги профессиональных участников рынка (кроме компаний – реестродержателей).

5) принцип преемственности государственной политики на рынке ценных бумаг, означающий последовательность государственной политики и ее приверженность складывающейся российской модели рынка ценных бумаг;

6) принцип ориентации на мировой опыт и учета тенденции глобализации финансовых рынков, означающий следование рекомендациям Группы 30[969] в целях создания цивилизованного и конкурентоспособного рынка ценных бумаг, а также предполагающий разработку взвешенной политики по отношению к иностранным инвесторам и иностранным участникам российского рынка ценных бумаг.

Несложно заметить, что многие из указанных принципов так и не были реализованы, другие просто-напросто были проигнорированы в результате изменения ситуации на рынке.

Вряд ли можно говорить о реальном воплощении принципа максимального саморегулирования, причина этого – не только негативный опыт финансового кризиса 2008 года, потребовавшего серьезного государственного вмешательства в регулирование рынка, даже несколько лет спустя после закрепления данного принципа исследователи отмечают, что правовых и экономических возможностей существующих саморегулируемых организаций профессиональных участников рынка в России пока недостаточно для эффективного саморегулирования рынка [970].

Ситуация с лицензированием профессиональных участников также сложна и запутана: вспомним отсутствие ясных и четких критериев отнесения той или иной деятельности к профессиональной[971]. Кроме этого, нельзя согласиться и с тем, что в современных условиях отсутствуют преимущества у государственных предприятий, в особенности, если подойти к данному принципу в широком смысле, анализируя положение всех юридических лиц, созданных государством, и рассмотреть, например, положение на рынке государственных корпораций.

Например, Внешэкономбанк вправе осуществлять на рынке ценных бумаг дилерскую, депозитарную деятельность, а также деятельность по управлению ценными бумагами, доверительное управление денежными средствами и иным имуществом, в том числе находящимся в государственной собственности[972]. Одновременно с этим упомянутое юридическое лицо наделено правом выпуска не только облигаций, но и иных ценных бумаг[973].

Другой пример – Банк России, имущество которого находится в федеральной собственности, является, помимо этого, органом банковского регулирования и банковского надзора[974], регистрирует эмиссию ценных бумаг кредитными организациями[975] и вдобавок выступает в качестве инвестора на организованном рынке[976], владеет контрольным пакетом акций (52,32 %) ОАО «Сбербанк России»[977].

К числу основных принципов государственного регулирования рынка ценных бумаг Концепция относит:

1) функциональное регулирование в сочетании с институциональным регулированием по вопросам организации контроля и надзора за деятельностью профессиональных участников рынка;

2) использование механизмов саморегулирования рынка, создаваемых при помощи государства и под его контролем;

3) распределение полномочий по регулированию рынка между Российской Федерацией и ее субъектами, а также различными органами исполнительной власти;

4) приоритет в защите мелких инвесторов и населения, всех форм коллективных инвестиций при развитии системы регулирования рынка;

5) приоритет в развитии инфраструктурных организаций;

6) максимальное снижение и разделение рисков;

7) поддержка конкуренции на рынке;

8) предотвращение или частичное снятие конфликтов интересов на основе регулирования вопросов совмещения видов профессиональной деятельности.

К сожалению, данные принципы явно дублируют первую группу, при этом непонятно, как планировалось реализовывать отдельные принципы, такие как приоритет в развитии инфраструктурных организаций. В других случаях не совсем ясно, что вкладывалось в то или иное понятие. Как верно заметил Александр Хелгардт (Alexander Hellgardt), рассматривая цели регулирования финансовых рынков, нередко они выражены чрезмерно широко и нечетко. В качестве примера исследователь приводит «финансовую стабильность» и «целостность рынка», при этом отмечает, что даже более ясное на первый взгляд понятие «защита инвесторов» при более тщательном анализе не так однозначно, как кажется, – существует множество групп инвесторов: от хедж-фондов до фондов, объединяющих пенсионные накопления граждан[978].

Возможно, учитывая обозначенные проблемы, современные регулирующие органы решили отказаться от конструирования принципов и сконцентрировались на целях и задачах государственного регулирования. Например, цель Стратегии развития финансового рынка до 2020 года обозначена довольно лаконично: формирование конкурентоспособного самостоятельного финансового центра. Для достижения данной цели предполагается решить следующие задачи развития финансового рынка:

1) повышение емкости и прозрачности финансового рынка;

2) обеспечение эффективности рыночной инфраструктуры;

3) формирование благоприятного налогового климата для его участников;

4) совершенствование правового регулирования на финансовом рынке[979].

Правда, Стратегия не поясняет, что имеется в виду под финансовым центром, каковы его признаки и основные характеристики. Будет ли достигнута поставленная цель в случае реализации задач, иными словами, будет ли улучшение правового регулирования и создание рыночной инфраструктуры свидетельствовать о создании финансового центра? Или для этого все же нужно использовать некие иные показатели, например, уровень инвестиций, количество размещений ценных бумаг на организованном рынке и т. п.?

Определение международного финансового центра содержится в Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года[980]. Итак, международный финансовый центр (МФЦ) – это система взаимодействия организаций, нуждающихся в привлечении капитала, и инвесторов, стремящихся к размещению своих средств, которая охватывает участников из многих стран.

Однако в данном документе также отсутствует разъяснение о сути МФЦ. Некоторым образом проясняет позицию регулирующих органов Концепция создания МФЦ. В ней были обозначены критерии конкурентоспособности центра[981]:

1) регулирование финансовых рынков (законодательство, регулирующие органы, налогообложение, судебная система, практика правоприменения и т. д.);

2) уровень развития национального рынка (разнообразие доступных финансовых инструментов, уровень развития финансовой инфраструктуры, наличие специального рынка ценных бумаг для молодых и быстрорастущих компаний, развитость институциональных инвесторов, вовлеченность населения в операции на финансовых рынках, роль рейтингов независимых агентств);

3) интегрированность в глобальные рынки капитала (доступ иностранных участников к национальному финансовому рынку, доступ внутренних инвесторов к активам, торгующимся за рубежом, доступ иностранных активов к обращению и размещению в стране, соответствие национальных стандартов бухгалтерской отчетности мировой практике);

4) наличие квалифицированного персонала;

5) социальная и бизнес-инфраструктура;

6) общая конкурентоспособность национальной экономики (имидж и бренд МФЦ, доверие бизнеса и потребителей и т. д.).

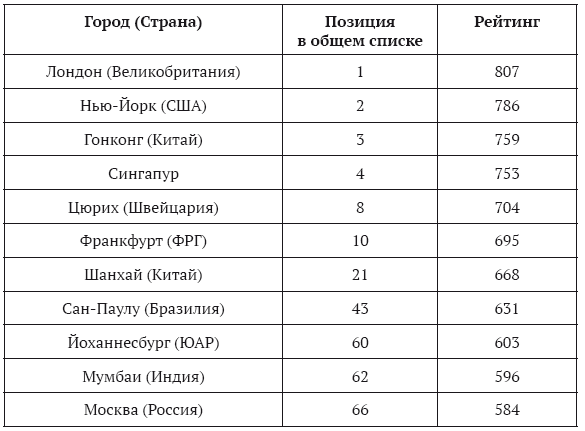

Что характерно, в Концепции содержатся и целевые показатели развития МФЦ в Российской Федерации, что хотя бы дает возможность в будущем провести оценку, удалось ли достичь поставленных целей. В настоящее время, исходя из Глобального индекса финансовых центров (Global Financial Centres Index (GFCI)), Москва занимает невысокие позиции, уступая даже городам из стран, входящих в BRICS [982].

Выборочные данные из Глобального индекса GFCI 12.5, выпущенного в 2012 году[983]:

При таком разрыве в показателях довольно сложно представить возможность коренного изменения ситуации в короткие сроки. Однако это не означает тщетность принимаемых государством и бизнесом усилий. Вот что отмечают отечественные экономисты, в частности, С. Гуриев: «Наивно полагать, что Москва сможет конкурировать с Лондоном или даже Шанхаем через три года. Но развитие финансовой системы поможет сократить глобальные дисбалансы и подойти к следующему кризису более подготовленными» [984].

Кстати, некоторые авторы предлагают скорректировать идею создания МФЦ и настаивают на необходимости построения русскоговорящего центра, который будет ориентирован на потребности финансовых рынков стран постсоветского пространства, прежде всего, участниц ЕврАзЭС[985].

Методы государственного воздействия на экономику подразделяются на прямые и косвенные[986]. Прямые методы в основном связаны с использованием административных средств воздействия на экономические отношения (в случае с фондовым рынком это государственная регистрация выпуска ценных бумаг, лицензирование деятельности профессиональных участников рынка ценных бумаг и т. д.). Косвенные методы основываются на экономических средствах воздействия на регулируемые отношения со стороны субъектов государственно-управленческой деятельности (например, налогообложение доходов, полученных от ценных бумаг или операций с ценными бумагами и финансовыми инструментами срочных сделок).

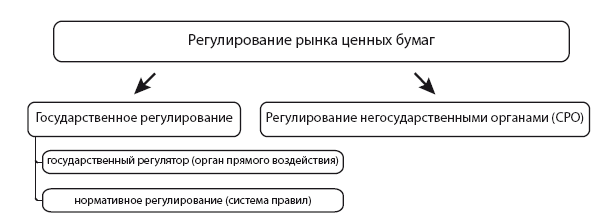

В данной схеме под государственным регулятором понимаются различные органы государственной власти и Банк России, обладающие соответствующими полномочиями в указанной сфере.

В ст. 38 Закона о рынке ценных бумаг закреплены следующие основы государственного регулирования:

– установление обязательных требований к деятельности профессиональных участников рынка ценных бумаг и ее стандартов;

– государственная регистрация выпусков (дополнительных выпусков) эмиссионных ценных бумаг и проспектов ценных бумаг и контроль над соблюдением эмитентами условий и обязательств, предусмотренных в них;

– лицензирование деятельности профессиональных участников рынка ценных бумаг;

– создание системы защиты прав владельцев и контроль над соблюдением их прав эмитентами и профессиональными участниками рынка ценных бумаг;

– запрет и пресечение деятельности лиц, осуществляющих предпринимательскую деятельность на рынке ценных бумаг без соответствующей лицензии.

Разумеется, в приведенной норме нашли отражение не все, а лишь отдельные направления государственного воздействия на рынок, и это не означает, что государство отказывается от регулирования иных аспектов, связанных с функционированием рынка. Специфика современного состояния государственного регулирования рынка ценных бумаг и перспективы его трансформации в ближайшее время мы рассмотрим в следующих параграфах.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК