Стаття 242. Об’єкт та база оподаткування

Стаття 242. Об’єкт та база оподаткування

242.1. Об’єктом та базою оподаткування є:

242.1.1. обсяги та види забруднюючих речовин, які викидаються в атмосферне повітря стаціонарними джерелами;

242.1.2. обсяги та види забруднюючих речовин, які скидаються безпосередньо у водні об’єкти;

242.1.3. обсяги та види (класи) відходів, що розміщуються у спеціально відведених для цього місцях чи на об’єктах протягом звітного кварталу, крім обсягів та видів (класів) окремих відходів як вторинної сировини, що розміщуються на власних територіях (об’єктах) суб’єктів господарювання, які мають ліцензію на збирання і заготівлю окремих видів відходів як вторинної сировини і провадять статутну діяльність із збирання і заготівлі таких відходів;

242.1.4. обсяги та види палива, у тому числі виробленого з давальницької сировини, реалізованого або ввезеного на митну територію України податковими агентами, крім:

обсягів палива вивезених з митної території України в митних режимах експорту або реекспорту та/або переробки на митній території України засвідчених належно оформленою митною декларацією;

мазуту та пічного палива, що використовуються в процесі виробництва тепло- та електроенергії;

(Підпункт 242.1.4 пункту 242.1 статті 242 в редакції Закону № 3609-VI від 07.07.2011)

242.1.5. обсяги та категорія радіоактивних відходів, що утворюються внаслідок діяльності суб’єктів господарювання та/або тимчасово зберігаються їх виробниками понад установлений особливими умовами ліцензії строк;

242.1.6. обсяги електричної енергії, виробленої експлуатуючими організаціями ядерних установок (атомних електростанцій).

Ст. 242. У статті, що коментується, закріплюються обов’язкові елементи екологічного податку, об’єкт та база оподаткування, їх визначення наведено в ст. 22, 23 ПК України.

242.1.1. У даному випадку об’єктом та базою оподаткування є обсяги забруднюючих речовин, що викидаються в атмосферне повітря стаціонарними джерелами:

— за видами, наведеними у п. 243.1 п. 243.4 ПК України;

— за класами небезпечності, наведеними у п. 243.2 ПК України;

— за орієнтовно безпечними рівнями впливу речовин (сполук), наведеними в п. 243.3.

Одиницями виміру цієї складової бази оподаткування є тонни.

242.1.2. У даному випадку об’єктом та базою оподаткування є обсяги скидів забруднюючих речовин, які скидаються безпосередньо у водні об’єкти:

— за видами, наведеними в п. 245.1 ПК України;

— за гранично-допустимою концентрацією забруднюючих речовин (міліграм на літр), наведеною в п. 245.6.

Одиницями виміру цієї складової бази оподаткування є тонни.

242.1.3. У даному випадку об’єктом та базою оподаткування є обсяги відходів за класами небезпеки та видами в тоннах та одиницях приладів, що розміщуються у спеціально відведених для цього місцях чи на об’єктах (див. коментар до пп. 240.1.3) протягом звітного кварталу:

— за видами особливо небезпечних відходів, в одиницях обладнання та приладів, що наведені у п. 246.1;

— за класами небезпеки та рівнем небезпечності відходів, наведеними в п. 246.2. Одиницями виміру цієї складової бази оподаткування є тонни.

З об’єкта оподаткування видалено обсяги відходів за видами окремих відходів як вторинної сировини, що розміщуються на власних територіях (об’єктах) суб’єктів господарювання, які мають ліцензію на збирання і заготівлю окремих видів відходів як вторинної сировини і провадять статутну діяльність із збирання і заготівлі таких відходів (див. коментар до п. 240.5).

242.1.4. У даному пункті визначається об’єкт та база оподаткування за викиди забруднюючих речовин пересувними джерелами забруднення у разі використання палива, реалізованого податковими агентами. Зокрема, ними є обсяги палива за видами, наведеними в п. 244.1. Одиницями виміру бази оподаткування є тонни.

Також у даному пункті закріплюються видалення з об’єкта та бази оподаткування таких складових:

— обсяги палива вивезених з митної території України в митних режимах експорту або реекспорту та/або переробки на митній території України засвідчених належно оформленою митною декларацією;

— мазуту та пічного палива, що використовуються в процесі виробництва тепло- та електроенергії.

Дослідимо терміни, що зустрічаються в даному пункті:

— експорт — митний режим, відповідно до якого товари вивозяться за межі митної території України для вільного обігу без зобов’язання про їх повернення на цю територію та без встановлення умов їх використання за межами митної території України;

— реекспорт — митний режим, відповідно до якого товари, що походять з інших країн, не пізніше ніж у встановлений законодавством строк з моменту їх ввезення на митну територію України, вивозяться з цієї території в режимі експорту;

— переробка на митній території України — митний режим, відповідно до якого ввезені на митну територію України товари, що походять з інших

країн, піддаються у встановленому законодавством порядку переробці без застосування до них заходів нетарифного регулювання, за умови вивезення за межі митної території України продуктів переробки відповідно до митного режиму експорту;

— митна декларація — письмова заява встановленої форми, яка подається митному органу і містить відомості щодо товарів і транспортних засобів, які переміщуються через митний кордон України, необхідні для їх митного оформлення або переоформлення

Вищезазначені терміни наведені відповідно до Митного кодексу № 92-IV від 11.07.2002 р.

Термін «мазут» розкрито в коментарі до п. 244.1.

Щодо терміна «пічне паливо», то, як зазначається в листі Державної митної служби України[294] з посиланням на лист Державного підприємства Український НДІ нафтопереробної промисловості «МАСМА» Міністерства палива та енергетики України[295] від 24.01.11 № 10/10-61 та згідно з чинною нормативною документацією на нафтопродукти, продукту (або групи продуктів) з назвою «пічне паливо» не існує. Близьким, виходячи з назви продукту, є паливо пічне побутове, що відповідає вимогам ГСТУ 320.00149943.010-98 «Паливо пічне побутове (ППП). Технічні умови», яке призначене для комунально-побутових потреб, для підприємств сільського господарства, а також для постачання населенню. Паливо пічне побутове може містити до 80 % середньодистилятних фракцій і лише 20 % важких залишків від переробки нафтової сировини.

Паливо пічне побутове являє собою легкозаймисту рідину з температурою самозаймання не нижче 30 °Cє, належить до четвертого класу небезпеки (малонебезпечні речовини) за ГОСТ 12.1.007. Пічне побутове паливо виробляється з дизельних фракцій прямої перегонки і вторинного походження — дистилятів термічного, каталітичного крекінгу і коксування. За фракційним складом пічне побутове паливо може бути трохи важче дизельного палива за ГОСТ 305-82 (до 36 °Cє переганяється до 90 % замість 96 %, в’язкість пічного палива до 8,0 мм2/с при 2 °Cє проти 3,0–6,0 мм2/с дизельного). У ньому не нормуються цетанове і йодне число, температура помутніння. При переробці сірчистих нафт масова частка сірки в паливі — до 1,1 %.

Термін електрична енергія (активна) визначається як енергоносій, який виступає на ринку як товар, що відрізняється від інших товарів особливими споживчими якостями та фізико-технічними характеристиками (одночасність виробництва та споживання, неможливість складування, повернення, переадресування), які визначають необхідність регулювання та регламентації використання цього товару відповідно до Постанови (Правил) Національної комісії з питань регулювання електроенергетики «Про затвердження Правил користування електричною енергією» від 31.07.1996 р. № 28.

Термін «теплова енергія» визначається як товарна продукція, що виробляється на об’єктах сфери теплопостачання для опалення, підігріву питної води, інших господарських і технологічних потреб споживачів, призначена для купівлі-продажу відповідно до Закону України «Про теплопостачання» від 02.06.2005 р. № 2633-IV.

242.1.5. У даному випадку об’єктом та базою оподаткування є обсяги радіоактивних відходів, які тимчасово зберігаються їх виробниками понад установлений особливими умовами ліцензії строк, за категоріями активності та видами (п. 247.2), зокрема:

— відходи у вигляді джерел іонізуючого випромінювання. Одиниці виміру бази оподаткування — сантиметри кубічні;

- інші відходи, крім відходів, поданих у вигляді джерел іонізуючого випромінювання. Одиниці виміру бази оподаткування — метри кубічні.

Також об’єктом та базою оподаткування є вартість (без урахування податку на додану вартість) джерел іонізуючого випромінювання, яка визначається з дати придбання (купівлі-продажу) цього джерела. Одиниці виміру бази оподаткування — гривні з копійками.

Слід зазначити, що відповідно до інформації, наданої Держатомрегулювання ДНА України, об’єкт оподаткування (радіоактивні відходи (далі — РАВ) утворюється внаслідок провадження діяльності з використання тільки радіонуклідних джерел іонізуючого випромінювання (далі — ДІВ) відповідно. Наприклад, РАВ не утворюються внаслідок провадження діяльності з використання ДІВ — генеруючих пристроїв, зокрема, спектрометр енергій рентгенівського випромінювання (СЕР-01). Кожне нове радіонуклідне ДІВ, яке заплановано придбати та характеристики якого не відповідають критеріям звільнення та рівням звільнення, може стати РАВ. Радіонуклідні ДІВ, які стали РАВ, можуть припинити регулюватися як РАВ (перестати вважатися РАВ), якщо вони звільнені від регулюючого контролю шляхом припинення відповідно до Порядку звільнення радіонуклідних матеріалів від регулюючого контролю у рамках практичної діяльності, затвердженого наказом Держатомрегулювання від 01.07.2010 № 84, зареєстрованим в Міністерстві юстиції України 20.08.2010 за № 718/18013. Таким чином, суб’єкт господарювання у разі придбання з 1 січня 2011 року ДІВ сплачує екологічний податок у загальному розмірі 10 відсотків вартості (без урахування податку на додану вартість) кожного ДІВ, що визначається з дати придбання (купівлі-продажу) цього джерела. У кожному окремому випадку суб’єкту господарювання необхідно з’ясувати питання віднесення ДІВ до об’єкта оподаткування екологічного податку, що справляється за утворення радіоактивних відходів в умовах п. 249.7 ст. 249 ПКУ з територіальними органами Держатомрегулювання відповідно до їх функціональних повноважень[296].

242.1.6. У даному випадку об’єктом та базою оподаткування є обсяги електричної енергії, виробленої експлуатуючими організаціями ядерних установок (атомних електростанцій). Одиниці виміру бази оподаткування — кВт/год.

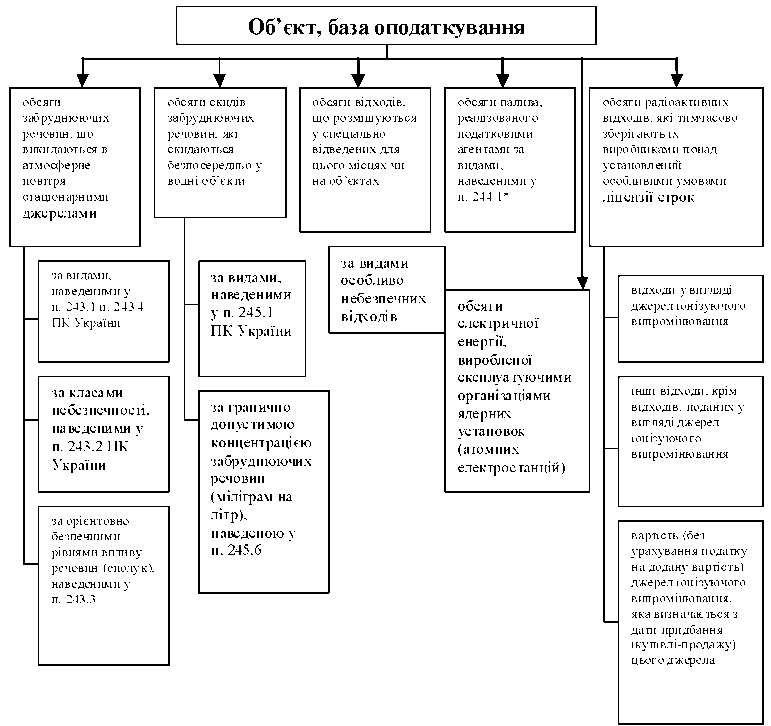

Схематично класифікація об’єктів і бази оподаткування зображено на рис. 242.1.

*3а винятком обсягів палива, вивезених з митної території України, в митних режимах експорту або реекспорту та/або переробки на митній території України, засвідчених належно оформленою митною декларацією, мазуту та пічного палива, що використовуються у процесі виробництва тепло- та електроенергії.

Рис. 242.1. Класифікація об’єктів та бази оподаткування екологічного податку

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Стаття 22. Об’єкт оподаткування

Стаття 22. Об’єкт оподаткування 22.1. Об’єктом оподаткування можуть бути майно, товари, дохід (прибуток) або його частина, обороти з реалізації товарів (робіт, послуг), операції з постачання товарів (робіт, послуг) та інші об’єкти, визначені податковим законодавством, з

Стаття 23. База оподаткування

Стаття 23. База оподаткування 23.1. Базою оподаткування визнаються конкретні вартісні, фізичні або інші характеристики певного об’єкта оподаткування.База оподаткування — це фізичний, вартісний чи інший характерний вираз об’єкта оподаткування, до якого застосовується

Стаття 103. Порядок застосування міжнародного договору України про уникнення подвійного оподаткування стосовно повного або часткового звільнення від оподаткування доходів нерезидентів із джерелом їх походження з України

Стаття 103. Порядок застосування міжнародного договору України про уникнення подвійного оподаткування стосовно повного або часткового звільнення від оподаткування доходів нерезидентів із джерелом їх походження з України 103.1. Застосування правил міжнародного договору

Стаття 134. Об’єкт оподаткування

Стаття 134. Об’єкт оподаткування 134.1. У цьому розділі об’єктом оподаткування є:134.1.1. прибуток із джерелом походження з України та за її межами, який визначається шляхом зменшення суми доходів звітного періоду, визначених згідно зі статтями 135–137 цього Кодексу, на

Стаття 149. Податкова база

Стаття 149. Податкова база 149.1. Податковою базою для цілей цього розділу визнається грошове вираження прибутку як об’єкта оподаткування, визначеного згідно із статтею 134 цього Кодексу, з урахуванням положень статей 135–137 та 138–143 цього Кодексу.Відповідно до пп. 7.1.3 п. 7.1

Стаття 163. Об’єкт оподаткування

Стаття 163. Об’єкт оподаткування 163.1. Об’єктом оподаткування резидента є:163.1.1. загальний місячний (річний) оподатковуваний дохід;163.1.2. доходи з джерела їх походження в Україні, які остаточно оподатковуються під час їх нарахування (виплати, надання);163.1.3. іноземні доходи —

Стаття 164. База оподаткування

Стаття 164. База оподаткування 164.1. Базою оподаткування є загальний оподатковуваний дохід, з урахуванням особливостей, визначених цим розділом.Загальний оподатковуваний дохід — будь-який дохід, який підлягає оподаткуванню, нарахований (виплачений, наданий) на користь

Стаття 177. Оподаткування доходів, отриманих фізичною особою-підприємцем від провадження господарської діяльності, крім осіб, що обрали спрощену систему оподаткування

Стаття 177. Оподаткування доходів, отриманих фізичною особою-підприємцем від провадження господарської діяльності, крім осіб, що обрали спрощену систему оподаткування 177.1. Доходи фізичних осіб-підприємців, отримані протягом календарного року від провадження

Стаття 233. База оподаткування збором

Стаття 233. База оподаткування збором 233.1. База оподаткування визначається:233.1.1. для колісних транспортних засобів:а) для мотоциклів, легкових автомобілів (крім легкових автомобілів, обладнаних електродвигуном), автобусів (у тому числі мікроавтобусів), тракторів,

Стаття 242. Об’єкт та база оподаткування

Стаття 242. Об’єкт та база оподаткування 242.1. Об’єктом та базою оподаткування є:242.1.1. обсяги та види забруднюючих речовин, які викидаються в атмосферне повітря стаціонарними джерелами;242.1.2. обсяги та види забруднюючих речовин, які скидаються безпосередньо у водні

Стаття 252. Об’єкт оподаткування

Стаття 252. Об’єкт оподаткування 252.1. Для нафти та нафтопродуктів об’єктом оподаткування є їх фактичні обсяги, що транспортуються територією України у податковому (звітному) періоді.252.2. Для природного газу та аміаку об’єктом оподаткування є сума добутків відстаней

Стаття 257. Об’єкт оподаткування

Стаття 257. Об’єкт оподаткування 257.1. Об’єктом оподаткування рентною платою є обсяг видобутої вуглеводневої сировини у податковому (звітному) періоді.257.2. Об’єкт оподаткування рентною платою природного газу зменшується на обсяг рециркулюючого природного газу, який

Стаття 271. База оподаткування

Стаття 271. База оподаткування 271.1. Базою оподаткування є:271.1.1. нормативна грошова оцінка земельних ділянок з урахуванням коефіцієнта індексації, визначеного відповідно до порядку, встановленого цим розділом;271.1.2. площа земельних ділянок, нормативну грошову оцінку яких не

Стаття 302. Об’єкт оподаткування

Стаття 302. Об’єкт оподаткування 302.1. Об’єктом оподаткування податком для сільськогосподарських товаровиробників є площа сільськогосподарських угідь (ріллі, сіножатей, пасовищ і багаторічних насаджень) та/або земель водного фонду (внутрішніх водойм, озер, ставків,

Стаття 303. База оподаткування

Стаття 303. База оподаткування 303.1. Базою оподаткування податком для сільськогосподарських товаровиробників є нормативна грошова оцінка одного гектара сільськогосподарських угідь (ріллі, сіножатей, пасовищ і багаторічних насаджень), проведена за станом на 1 липня 1995